Evaluasi Keuangan Proyek

- 4933

- 911

- Herbert Fritsch

Kami menjelaskan apa evaluasi keuangan, metode yang ada dan memberikan contoh

Apa evaluasi keuangan?

A Evaluasi Keuangan Ini adalah penyelidikan dari semua bagian dari proyek tertentu untuk menilai apakah itu akan memiliki kinerja di masa depan. Oleh karena itu, evaluasi sebelumnya ini akan menjadi cara mengetahui apakah proyek tersebut akan berkontribusi pada tujuan perusahaan atau apakah itu akan hilang dari waktu dan uang.

Pentingnya evaluasi keuangan adalah sebelum pencairan. Tanpa ini, banyak risiko keuangan proyek tidak akan dipertimbangkan, meningkatkan kemungkinan kegagalan yang sama. Perlu diingat bahwa evaluasi ini dilakukan berdasarkan estimasi data, sehingga tidak memastikan bahwa proyek akan sukses atau gagal.

Namun, realisasinya sangat meningkatkan probabilitas keberhasilan, dan memperingatkan faktor -faktor penting untuk memperhitungkan proyek, seperti waktu pemulihan investasi, profitabilitas atau pendapatan dan perkiraan biaya.

Karakteristik evaluasi keuangan

Karakteristik evaluasi ini dapat sangat bervariasi sesuai dengan jenis proyek. Namun, semua evaluasi harus memainkan topik berikut:

Arus kas

Setelah beroperasi, proyek akan menghasilkan pendapatan dan pengeluaran. Untuk setiap tahun operasional perlu memperkirakan berapa banyak yang akan dihasilkan dari satu sama lain untuk mendapatkan aliran dana yang tersedia.

Pembiayaan

Meskipun perusahaan mampu membeli proyek, dalam evaluasi keuangan, penting untuk memperlakukan proyek seolah -olah harus membiayai dirinya sendiri.

Waktu pengembalian investasi

Waktu yang akan dianggap menguntungkan proyek adalah fakta penting lainnya ketika mengevaluasinya secara finansial.

Dapat melayani Anda: ekonomi positifSasaran

Jika tujuan proyek tidak selaras dengan visi dan misi perusahaan, tidak masuk akal untuk melakukannya.

Metode evaluasi keuangan

Ada sejumlah besar metode evaluasi keuangan, di mana yang paling terkenal adalah: nilai arus bersih (van), tingkat pengembalian internal (IRR) dan periode pemulihan (PR atau Payback).

Nilai arus bersih (van)

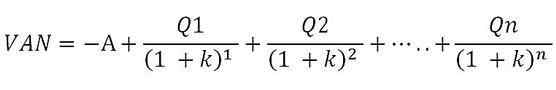

NPV adalah prosedur yang mengukur nilai pada saat ini dari serangkaian arus kas masa depan (yaitu, pendapatan dan pengeluaran), yang akan berasal dari proyek.

Untuk ini. Jika ini lebih besar, proyek ini direkomendasikan; Kalau tidak, tidak ada gunanya melaksanakannya.

Tingkat Pengembalian Internal (TIR)

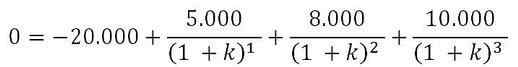

IRR mencoba menghitung tingkat diskonto yang mencapai hasil positif untuk proyek tersebut.

Dengan kata lain, cari tingkat diskonto minimum yang direkomendasikan proyek dan akan menghasilkan manfaat. Oleh karena itu, IRR adalah tingkat diskonto yang dengannya NPV sama dengan nol.

Periode pemulihan (PR atau Payback)

Metode ini berupaya mencari tahu berapa lama waktu yang dibutuhkan untuk memulihkan investasi awal proyek. Diperoleh dengan menambahkan arus kas yang terakumulasi sampai mereka sama dengan pencairan awal proyek.

Teknik ini memiliki beberapa kelemahan. Di satu sisi, hanya memperhitungkan waktu pemulihan investasi.

Dapat melayani Anda: biaya modal rata -rata tertimbangIni dapat menyebabkan kesalahan ketika memilih antara satu proyek dan yang lain, karena faktor ini tidak berarti bahwa proyek yang dipilih adalah yang paling menguntungkan di masa depan, tetapi adalah yang sebelumnya dipulihkan.

Di sisi lain, nilai -nilai arus kas yang diperbarui tidak diperhitungkan seperti pada metode sebelumnya. Ini bukan yang paling tepat, karena diketahui bahwa nilai uang berubah dari waktu ke waktu.

Contoh evaluasi keuangan

Mereka pergi dan menarik

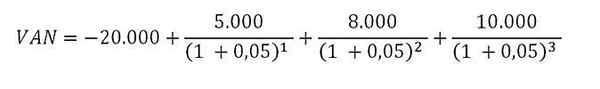

Mari berikan contoh bahwa kita memiliki proyek berikut untuk dievaluasi: biaya awal € 20.000 yang masing -masing dalam 3 tahun ke depan akan menghasilkan € 5.000 dan 10.000, masing -masing.

PERGI

Untuk menghitung van, pertama -tama kita harus tahu tingkat bunga yang kita miliki. Jika kami tidak memiliki € 20.000, kami mungkin meminta pinjaman bank dengan suku bunga.

Jika kita memiliki ini, kita harus melihat profitabilitas apa yang akan diberikan uang dalam investasi lain. Oleh karena itu, katakanlah bunga adalah 5 %.

Mengikuti formula van:

Latihan akan seperti ini:

Van = -20000 + 4761.9 + 7256.24 + 8638.38 = 656.52

Dengan cara ini, kami telah menghitung nilai saat ini dari pendapatan tahunan, kami telah menambahkannya dan kami telah mengurangi investasi awal.

Tir

Dalam kasus IRR, kami sebelumnya berkomentar bahwa itu akan menjadi tingkat diskonto yang membuat van sama dengan 0. Oleh karena itu, formulanya adalah van, membersihkan tingkat diskonto dan menyamakannya menjadi 0:

TIR = 6,56 %

Dapat melayani Anda: Harga satuanOleh karena itu, hasil akhirnya adalah tingkat bunga dari mana proyek menguntungkan. Dalam hal ini, tingkat minimum ini adalah 6,56 %.

Periode pemulihan atau Payback

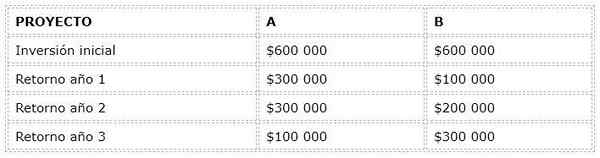

Jika kami memiliki dua proyek A dan B, periode pemulihan diberikan oleh pengembalian tahunan masing -masing. Mari kita lihat contoh berikut:

Untuk teknik periode pemulihan, proyek yang paling menarik adalah A, yang memulihkan investasinya di tahun 2 sementara B melakukan dalam 3.

Namun, apakah ini berarti bahwa A lebih menguntungkan dari waktu ke waktu daripada B? Tentu saja tidak. Seperti yang telah kami katakan, periode pemulihan hanya memperhitungkan waktu di mana kami memulihkan investasi awal proyek; Itu tidak memperhitungkan profitabilitas akun, atau nilai yang diperbarui melalui tingkat diskonto.

Ini adalah metode yang tidak dapat menjadi pasti saat memilih antara dua proyek. Namun, sangat berguna menggabungkannya dengan teknik lain seperti van dan IRR, dan juga untuk mendapatkan ide awal tentang waktu pengembalian pencairan awal.

Referensi

- López Dumrauf, G. (2006), Perhitungan keuangan terapan, pendekatan profesional, Edisi ke -2, editorial LA Law, Buenos Aires.

- Bonta, Patricio; Farber, Mario (2002). 199 Pertanyaan Pemasaran. Norma editorial

- Ehrhardt, Michael C.; Brigham, Eugene F. (2007). Keuangan perusahaan. Editor Pembelajaran Cengage.

- Gava, l.; DAN. Pakaian; G. Serna dan a. Ubierna (2008), Direktorat Keuangan: Keputusan Investasi, Delta Editorial.

- Gómez Giovanny. (2001). Evaluasi Proyek Keuangan: Caue, VPN, TIR, B/C, PR, CC.