Piutang usaha

- 1298

- 338

- Jessie Harvey

Kami menjelaskan apa administrasi piutang, karakteristiknya, tujuan dan memberikan beberapa contoh

Apa administrasi piutang akun?

Itu Piutang usaha Ini mengacu pada serangkaian kebijakan, prosedur, dan praktik yang digunakan oleh perusahaan mengenai manajemen penjualan yang ditawarkan secara kredit. Ini adalah penanganan semua faktur yang tertunda yang harus menerima pembayaran setelah mengirimkan produk atau layanan.

Artinya, itu adalah manajemen pengumpulan uang yang harus dibayar pelanggan kepada perusahaan. Sebagian besar perusahaan menawarkan pelanggan mereka kesempatan untuk membeli produk dan layanan kredit mereka. Saat dirancang dengan benar, perjanjian tersebut dapat saling menguntungkan bagi perusahaan dan pelanggannya.

Mereka adalah salah satu pilar generasi penjualan dan harus dikelola untuk memastikan bahwa mereka akhirnya menjadi pendapatan tunai. Perusahaan yang tidak secara efisien mengonversi piutang pada tunai dapat memiliki likuiditas yang buruk, melumpuhkan modal kerjanya dan menghadapi kesulitan operasional yang tidak menyenangkan.

Karakteristik administrasi piutang akun

Termasuk evaluasi solvabilitas dan risiko pelanggan, pembentukan istilah dan kebijakan kredit, dan desain proses pengumpulan yang memadai dari akun -akun ini.

Mengevaluasi riwayat keuangan dan kredit

Sebelum menerima berbisnis dengan klien, perusahaan melakukan analisis solvabilitas dan likuiditas jangka pendek, memverifikasi riwayat kreditnya, laporan keuangannya dan kondisi ekonomi umum klien.

Jika perlu, referensi dari perusahaan lain harus diminta dengan mana pelanggan telah melakukan bisnis.

Menetapkan persyaratan pembayaran yang jelas

Kesepakatan yang layak untuk klien harus dinegosiasikan tanpa mengorbankan profitabilitas bisnis. Misalnya, istilah pembayaran “5 % hingga 10 hari, bersih pada 30 hari” memungkinkan klien untuk membayar 30 hari setelah tanggal penagihan.

Itu dapat melayani Anda: bentuk organisasi entitas ekonomiIni juga menawarkan diskon 5 % jika pembayaran dipenuhi dalam waktu 10 hari setelah tanggal faktur.

Perusahaan harus menyeimbangkan manfaat memperluas persyaratan kepada pelanggan dengan kebutuhan arus kas mereka.

Diskon penjualan untuk mempromosikan pembayaran yang diantisipasi adalah praktik yang baik yang dapat meningkatkan arus kas perusahaan.

Diskon yang ditawarkan harus menarik untuk mendorong klien membayar faktur dalam periode waktu yang ditentukan, tetapi cukup kecil untuk menghindari penurunan margin laba.

Memberikan beberapa metode pembayaran

Penundaan pembayaran sering disebabkan oleh ketidaknyamanan metode pembayaran untuk pelanggan. Opsi yang berbeda dapat ditambahkan ke sistem pembayaran perusahaan.

Metode pembayaran Banco Bank melalui sistem transfer dana elektronik jauh lebih mudah diakses oleh pelanggan.

Membuat faktur elektronik

Lewatlah sudah hari -hari ketika satu -satunya cara faktur tiba kepada pelanggan adalah melalui pos atau messenger. Teknologi telah memungkinkan perusahaan untuk mengirim faktur yang dipindai melalui email.

Dengan demikian Anda dapat mengirim faktur segera setelah proyek selesai. Faktur pengiriman tepat waktu dapat membantu pelanggan mempersiapkan tanggal kedaluwarsa yang ditentukan.

Proses pengumpulan

Proses pengumpulan pembayaran cukup sederhana jika semua komunikasi, dokumentasi, akuntansi, dan masalah yang relevan terkait ini.

Setelah menerima pembayaran, kursi akuntansi dibuat, di mana piutang akun terakreditasi dan rekening kas dimuat.

Akun nakal

Dalam hal non -pembayaran, dapat efektif untuk mempekerjakan agen penagihan (atau departemen perusahaan) untuk memulihkan semua atau sebagian dari hutang yang tidak tertagih.

Dapat melayani Anda: departemen pembelianSebagian besar perusahaan membuat akun spesifik untuk membahas akun nakal, yang biasa disebut "ketentuan untuk akun yang diragukan" atau "akun utang yang tidak tertagih".

Tujuan Administrasi Akun

- Berikan arus kas yang lebih baik dan likuiditas yang lebih besar tersedia untuk digunakan dalam investasi atau akuisisi, mengurangi total piutang saldo yang tertunda.

- Penggunaan prosedur yang memastikan bahwa potensi keuangan piutang dari perusahaan dimaksimalkan.

- Tentukan sebelumnya kualifikasi kredit pelanggan, menetapkan ketentuan kredit dan pembayaran untuk setiap jenis klien.

- Sering mengawasi pelanggan untuk mencari risiko kredit.

- Mendeteksi pembayaran atau kredit mundur pada waktunya.

- Berkontribusi langsung pada manfaat perusahaan melalui pengurangan hutang yang tidak tertagih.

- Mempertahankan hubungan profesional yang baik dengan pelanggan.

- Tingkatkan citra profesional perusahaan.

Contoh

Perusahaan Dharma Corp. Anda sedang mempertimbangkan untuk membuat kebijakan kredit Anda lebih fleksibel untuk menawarkan kredit kepada pelanggan dengan peringkat risiko tinggi dan dengan demikian dapat menjual 20 % lebih banyak, karena memiliki kapasitas produksi yang tidak aktif.

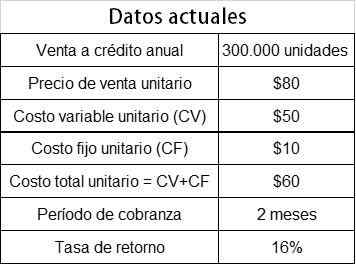

Data berikut disajikan:

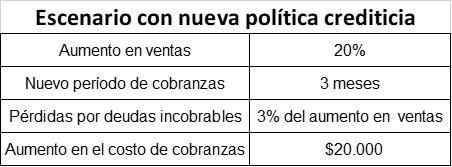

Dengan proposal fleksibilitas dalam kebijakan kredit diharapkan:

Untuk mengetahui apakah itu layak, profitabilitas yang dihasilkan dari penjualan tambahan harus dihitung dan melihat apakah itu lebih besar atau lebih kecil dari jumlah total dari:

- Kerugian untuk hutang yang tidak tertagih.

- Peningkatan biaya pengumpulan.

- Biaya peluang yang lebih besar untuk modal kerja diimobilisasi dalam piutang untuk jangka waktu yang lebih lama.

Perhitungan Profitabilitas Tambahan

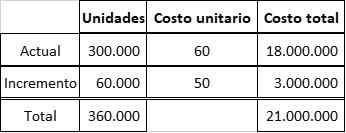

Penjualan Penjualan dalam Unit: 300 000 x 20 % = 60.000 unit

Dapat melayani Anda: sewa keuanganKetika ada kapasitas produksi yang tidak aktif, profitabilitas tambahan adalah margin kontribusi tambahan, karena biaya tetap tetap sama.

Margin Kontribusi Kesatuan: $ 80 - $ 50 = $ 30.

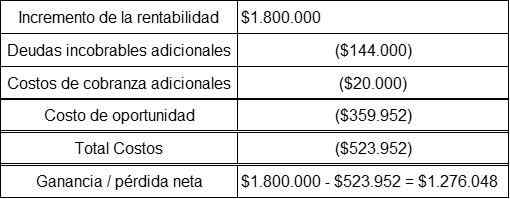

Profitabilitas tambahan = 60 000 x $ 30 = $ 1.800.000

Perhitungan kerugian untuk hutang yang tidak tertagih

Peningkatan Penjualan: 60 000x $ 80 = $ 4.800.000

Kehilangan utang yang tidak tertagih = $ 4.800.000 x 3 % = $ 144.000

Perhitungan biaya peluang

Jumlah rata -rata modal kerja dalam piutang yang diberikan oleh:

(Penjualan ke piutang kredit / rotasi) x (biaya unit / harga jual)

Kemudian komponen formula dihitung.

Penjualan Kredit Saat Ini: 300 000 x $ 80 = $ 24.000.000

Penjualan Kredit Dengan Kenaikan: 360 000 x $ 80 = $ 28.800.000

Piutang Rotasi: 360 /60 hari = 6 kali tahunan

Rotasi Akun Piutang Dengan Peningkatan: 360/90 Hari = 4 kali Tahunan

Karena ada kapasitas yang tidak aktif, biaya unit untuk peningkatan penjualan hanyalah biaya variabel: $ 50.

Biaya unit rata -rata baru = $ 21.000 000 /360 000 = $ 58,33

Jumlah rata -rata modal kerja dalam piutang saat ini:

($ 24.000 000 /6) x ($ 60 / $ 80) = $ 3.000.000

Jumlah rata -rata modal kerja dalam piutang dengan skenario baru adalah:

($ 28.800 000 /4) x ($ 58,33 / $ 80) = $ 5 249 700

Peningkatan jumlah rata -rata modal kerja dalam piutang akun = $ 5 249 700 - $ 3 000 000 = $ 2 249 700

Tingkat pengembalian = 16 %

Biaya peluang = $ 2 249 700 * 16 % = $ 359 952

Kelayakan proposal

Karena gain bersih cukup besar, dharma corp. Itu harus membuat kebijakan kreditnya lebih fleksibel, jadi proposal itu layak.