Kewajiban Deferred Karakteristik Akun dan Contoh

- 2789

- 56

- Ernesto Mueller

A kewajiban yang ditangguhkan Ini adalah uang yang diterima perusahaan dari pelanggan sebagai pembayaran yang diantisipasi untuk suatu produk atau layanan. Itu termasuk dalam neraca sebagai kewajiban sampai barang atau layanan dikirimkan.

Ini karena perusahaan harus mengembalikan uang jika tidak mempertahankan bagian perawatannya karena disepakati. Oleh karena itu, ini merupakan kewajiban yang tidak harus dibatalkan sampai periode selanjutnya.

Sumber: Pixabay.com

Sumber: Pixabay.com Jika penundaan selama lebih dari satu tahun, maka kewajiban tersebut diklasifikasikan dalam neraca umum perusahaan sebagai kewajiban jangka panjang. Kewajiban yang ditangguhkan juga disebut kredit tangguhan atau pendapatan tangguhan.

Kewajiban pajak tangguhan dibuat ketika jumlah biaya untuk pajak penghasilan lebih besar dari pajak yang dibayarkan. Ini bisa terjadi ketika kerugian atau pengeluaran dapat dikurangkan dari pajak, sebelum diakui dalam laporan laba rugi.

[TOC]

Karakteristik akun kewajiban yang ditangguhkan

Kewajiban jangka panjang yang ditangguhkan adalah kewajiban yang tidak diatasi dalam periode akuntansi saat ini.

Mereka dicatat sebagai kewajiban dalam neraca, bersama dengan kewajiban utang jangka panjang lainnya, sampai dibayar. Mereka dilaporkan sebagai kerugian dalam laporan laba rugi.

-Elemen kewajiban yang ditangguhkan

Penghasilan diterima di muka

Ini sesuai dengan pendapatan yang diterima di muka, seperti komisi, bunga, biaya, sewa, transportasi, layanan teknis, barang bawaan dan pengiriman, pensiun dan pendaftaran, barang dalam perjalanan yang sudah dijual, kuota administrasi, dan lainnya.

Perlu dicatat bahwa sebelum kemungkinan tidak dapat memberikan barang atau menyediakan layanan, perusahaan harus memelihara uang yang tersedia untuk kemungkinan penggantian.

Instal Penjualan

Dalam keadaan tertentu, perusahaan yang melakukan penjualan angsuran dapat memperhitungkan manfaat yang diperoleh dengan penjualan sebagai manfaat kotor yang ditangguhkan, dan melaksanakan bagian proporsional dari manfaat kotor untuk periode periode hanya dengan memulihkan objek portofolio penjualan tersebut.

Itu dapat melayani Anda: kegiatan ekonomi nayaritPajak Tangguh

Kewajiban pajak tangguhan mencatat fakta bahwa perusahaan harus membayar di masa depan lebih banyak pajak penghasilan, karena transaksi yang terjadi selama periode saat ini, seperti penjualan untuk piutang angsuran.

Itu adalah pajak yang harus dibayar untuk periode saat ini, tetapi belum dilikuidasi. Penundaan disebabkan oleh perbedaan waktu antara saat pajak dicatat dan waktu itu benar -benar dibayar.

-Kewajiban Pajak Tangguh

Secara umum, norma akuntansi berbeda dari undang -undang pajak suatu negara. Hasilnya ada perbedaan dalam pajak penghasilan dalam laporan laba rugi dalam laporan laba rugi dan jumlah riil pajak yang terutang kepada otoritas pajak.

Keuntungan perusahaan sebelum pajak yang ditunjukkan dalam laporan laba rugi mungkin lebih besar dari keuntungan kena pajak dalam deklarasi pajak. Karena perbedaan ini, kewajiban pajak tangguhan dibuat.

Kewajiban pajak tangguhan dibuat ketika pendapatan atau biaya diakui dalam laporan laba rugi, sebelum dikenakan pembayaran pajak.

Misalnya, perusahaan yang memperoleh laba bersih di tahun ini tahu bahwa Anda harus membayar pajak untuk keuntungan perusahaan ini. Karena kewajiban pajak diterapkan untuk tahun berjalan, biaya untuk periode yang sama juga harus tercermin.

Namun, pajak tidak akan dibayarkan sampai tahun kalender berikutnya. Untuk memperbaiki perbedaan waktu antara yang terdaftar dan pembayaran efektif, pajak dicatat sebagai kewajiban pajak tangguhan.

Itu dapat melayani Anda: kegiatan ekonomi Argentina (berdasarkan sektor)Contoh

Sumber umum dari kewajiban pajak tangguhan adalah penjualan instalasi, yang merupakan pendapatan yang diakui ketika perusahaan menjual produknya secara kredit untuk dibayar dalam jumlah yang sama di masa depan.

Sesuai dengan aturan akuntansi, perusahaan diizinkan untuk mengakui total pendapatan penjualan dalam hal barang dagangan secara umum, sedangkan undang -undang fiskal mengharuskan perusahaan mengakui entri tersebut sebagai pembayaran dilakukan dengan angsuran.

Ini menciptakan perbedaan positif sementara antara keuntungan akuntansi perusahaan dan keuntungan kena pajak, serta kewajiban pajak tangguhan.

Biaya penyusutan

Sumber lain dari kewajiban pajak tangguhan adalah perbedaan dalam perlakuan biaya depresiasi oleh undang -undang pajak dan norma akuntansi.

Ini terjadi ketika perusahaan menggunakan metode penyusutan yang dipercepat untuk deklarasi pajak dan menggunakan depresiasi linier dalam laporan laba rugi.

Pengeluaran depresiasi untuk aset, untuk keperluan laporan keuangan, biasanya dihitung menggunakan metode lurus, sementara peraturan pajak memungkinkan kita untuk menggunakan metode penyusutan yang dipercepat.

Karena metode garis lurus menghasilkan depresiasi yang lebih rendah dibandingkan dengan metode yang dipercepat, manfaat akuntansi perusahaan untuk sementara lebih tinggi dari tunjangan pajak -subjek.

Perusahaan mengakui perbedaan antara keuntungan akuntansi sebelum pajak dan keuntungan kena pajak, melalui penggunaan kewajiban pajak tangguhan.

Karena perusahaan terus mendepresiasi asetnya, perbedaan antara depresiasi linier dan penyusutan yang dipercepat berkurang. Jumlah kewajiban pajak yang ditangguhkan secara bertahap dihilangkan melalui serangkaian kursi akuntansi kompensasi.

Itu dapat melayani Anda: tanggung jawab sosial lembaga dan organisasiPerusahaan ABC

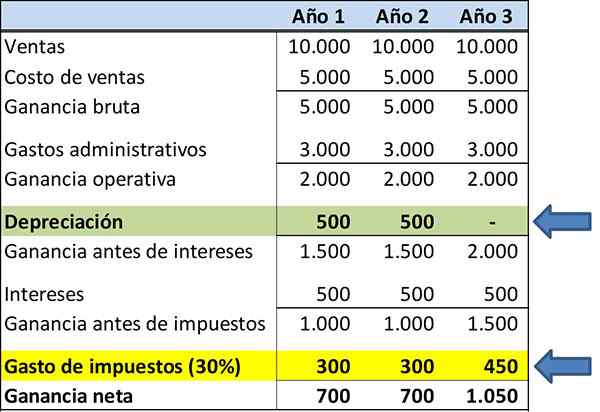

Di bawah ini adalah status hasil perusahaan ABC untuk tujuan informasi keuangan. Jumlah pendapatan dan pengeluaran tidak berubah untuk menyoroti konsep kewajiban pajak tangguhan.

Diasumsikan bahwa aset untuk depresiasi bernilai $ 1.000, dengan masa manfaat tiga tahun. Itu terdepresiasi menggunakan metode penyusutan dalam garis lurus:

- Tahun 1: $ 333.

- Tahun 2: $ 333.

- Tahun 3: $ 334.

Harus dicatat bahwa pengeluaran pajak adalah $ 350 selama tiga tahun, disorot dengan warna kuning.

Misalkan sekarang, untuk keperluan deklarasi pajak, perusahaan menggunakan metode penyusutan yang dipercepat. Profil penyusutan seperti ini:

- Tahun 1: $ 500.

- Tahun 2: $ 500.

- Tahun 3: $ 0.

Perlu dicatat bahwa pajak yang harus dibayar untuk tahun 1 adalah $ 300, tahun 2 adalah $ 300 dan tahun 3 adalah $ 450.

Ketika dua jenis depresiasi yang berbeda digunakan, untuk menyajikan laporan keuangan dan untuk pajak, ini akan menghasilkan penciptaan kewajiban yang ditangguhkan.

Referensi

- Kamus Gratis (2019). Libility yang ditangguhkan. Diambil dari: Kamus Keuangan.Kamus Gratis.com.

- Steven Bragg (2018). Libility yang ditangguhkan. Alat akuntansi. Diambil dari: Accountingools.com.

- Will Kenton (2018). Biaya tanggung jawab jangka panjang yang ditangguhkan. Diambil dari: Investopedia.com.

- Julia Kagan (2018). Kewajiban pajak tangguhan. Inventopedia. Diambil dari: Investopedia.com.

- Wall Street Mojo (2019). Kewajiban Pajak Tangguh. Diambil dari: wallstreetmojo.com.

- Paula Nicole Roldán (2019). Kewajiban yang ditangguhkan. Economipedia. Diambil dari: economipedia.com.

- « Karakteristik dan contoh biaya yang dikeluarkan

- Francisco Rojas González Biografi, Gaya dan Karya »